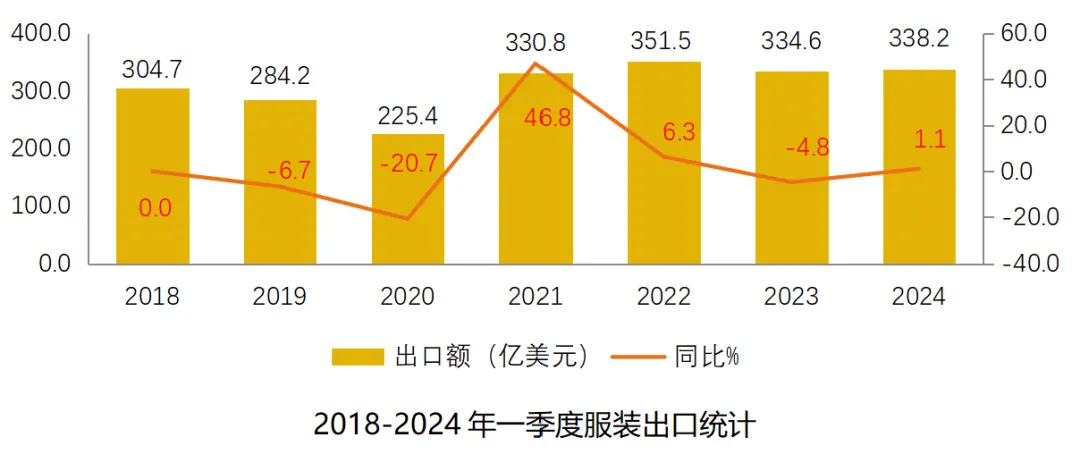

外贸出口|2024年一季度我国服装出口分析

- 2024-04-26446

- 来源:中国纺织品进出口商会

中国海关统计,1-3月,我国服装(含衣着附件,下同)累计出口338.2亿美元,同比增长1.1%。1-2月服装出口由于去年同期基数较低,同比增长12.7%。3月出口104.3亿美元,同比下降17.9%。降幅较大的主要原因是去年同期高基数因素(去年3月疫情放开后积压货物集中出运,出口同比大涨32.3%)。与历年3月相比,今年出口规模仍处历史较高水平,比疫情前2019年3月出口增长25.1%。

01 1-3月我国服装出口情况

服装出口量增价跌

1-3月,针织服装出口150.6亿美元,同比增长3.2%;出口数量48.7亿件,增长11.9%;出口价格同比下降7.8%。梭织服装出口145.5亿美元,同比下降0.6%;出口数量30.6亿件,同比增长13.7%;出口价格同比下降12.6%。衣着附件出口30.7亿美元,同比下降3%。出口量增价减的原因,一是去年同期出口价格涨幅较大,导致基数较高;二是国际市场虽然需求量有回升,但倾向低价商品;三是单价较低的跨境电商出口比重大幅提高。从3月单月出口情况来看,针织、梭织服装出口价格降幅趋缓,分别下降2.8%和5.7%,但出口数量出现较大降幅,分别下降11.3%和16.1%。

内衣类服装出口增长较快

1-3月,衬衫、T恤、内衣类服装出口增幅较大,针织T恤、衬衣、内衣/睡衣、胸衣出口分别增长27.8%、9.5%、11.4%和9.8%。外套类服装出口出现较大降幅。大衣/防寒服、西服/便服套装出口分别下降18.3%、9.7%。

对美国、欧盟出口增长,对日本出口下降

1-3月,我国对西方发达经济体(美加欧英日澳新)出口金额175.4亿美元,同比下降1.1%。对美国出口68.2亿美元,同比增长1.9%;占比20.2%,增长0.2个百分点。对欧盟出口49.2亿美元,同比增长0.9%;占比14.6%,与去年同期持平。对日本出口28.6亿美元,下降8.7%;占比8.5%,减少0.9个百分点。对英国、加拿大、新加坡分别出口9.6、5.2、7.4亿美元,分别增长5.1%、7.7%、4.2%。对澳大利亚、韩国分别出口12.8、14.2亿美元,分别下降11.6%、6.4%。

对中亚、东盟等主要新兴市场出口均保持较快增长。1-3月,对“一带一路”共建国家出口152.2亿美元,同比增长2.8%;占比45%,增加0.8个百分点。对东盟出口38.6亿美元,同比增长6%;占比11.4%,增加0.5个百分点,其中对越南出口增长11.5%。对中亚五国出口27.2亿美元,大幅增长27%,其中对哈萨克斯坦、乌兹别克斯坦出口分别大幅增长93.6%和23%。对俄罗斯出口7.5亿美元,增长0.8%。对非洲出口19.2亿美元,同比下降7.9%。对拉丁美洲出口21.2亿美元,同比下降3.6%。对海合会六国出口12.3亿美元,同比下降4.3%。

中西部地区出口增长较快

1-3月,东部“五省一市“出口除广东、上海外,均呈增长态势。浙江、江苏、山东、福建出口同比分别增长4.5%、3.9%、10.2%和2.7%。广东、上海出口同比下降12.1%和4.2%。东部“五省一市“合计占全国比重为75.2%,同比下降0.3个百分点。中西部20省市地区出口合计增长4.5%,占总出口比重为21.2%,占比增加0.7个百分点,其中,新疆、湖北、广西出口分别大增38.5%、58.8%、52.8%。

中国占美国、欧盟市场份额回升

1-2月,我服装占美国进口市场份额为23%,同比增加2.2个百分点;占欧盟份额为27.4%,增加0.6个百分点;占日本份额为47.1%,减少1.6个百分点;占英国份额为24.2%,增0.1个百分点;占澳大利亚份额为61.2%,增加0.8个百分点;占加拿大份额为28.6%,减少1.6个百分点。此外,在韩国、瑞士市场份额有所增长,占韩国份额为30.1%,增加1.9个百分点;占瑞士进口份额为27.5%,增长2.4个百分点。

02 国际市场情况

发达国家市场进口普降

1-2月,美、加、欧、英、日等发达经济体服装进口持续走弱,澳大利亚、韩国进口小幅增长。1-2月,美国进口服装141亿美元,同比下降6.5%。欧盟进口143.2亿美元,同比下降14.3%。英国进口30.1亿美元,下降15.1%。加拿大进口17.4亿美元,下降13.6%。日本进口40.9亿美元,下降1.1%。澳大利亚进口16.3亿美元,增长1.3%。韩国进口21.2亿美元,同比增长0.9%。

美国单月服装进口连续16个月负增长,今年2月,美国进口服装恢复正增长,同比增长3.6%。

越南、孟加拉出口恢复增长

据越南计划与投资部统计总局数据显示,越南一季度出口纺织品服装同比增长7.9%。据孟加拉国服装制造商和出口商协会(BGMEA)数据显示,1-2月,孟加拉国出口成衣94.7亿美元,同比增长13.2%。1月,印度出口15.1亿美元,同比下降3%;土耳其出口服装14.1亿美元,同比下降9.8%。1-2月,印度尼西亚出口服装14.6亿美元,同比增长4.4%。

03 趋势展望

2024年全球经济复苏依然存在较大的不确定性。一是外需改善程度有限,增长预期放缓。近期世贸组织发布了全球贸易展望和统计报告,其中2024年货物贸易量增速调低到2.6%,比去年10月的预测值低了0.7个百分点。二是地缘冲突风险增多。乌克兰危机延宕起伏,巴以冲突影响持续外溢,红海航道受阻,已经改变了全球的航运格局,原油供给的风险在增加。三是全球“超级大选年”,也带来诸多变数。

美国消费需求回暖

3月美国CPI同比增长3.5%,创下2023年9月以来最高水平。3月美国消费者信心指数环比增长3.3%,达79.4。今年一季度基本保持稳定状态。据美国商务部数据,3月美国零售销售额环比增长0.7%,同比增长4%。具体来看,线上产品零售额1229.7亿美元,环比增长2.7%,比去年同期增长11.3%。服装服饰商店零售额260.4亿美元,环比下降1.6%,比去年同期增长1.4%。美媒分析认为,3月零售销售额数据显示,在当前高通胀、高利率的情况下,美国消费者消费需求依然旺盛,强劲的劳动力市场和上涨的工资促进了民众消费,也显示了美国经济仍具韧性。

欧元区消费表现偏弱

3月份欧元区通胀率为2.4%,比2月份下降0.2个百分点。欧元区3月CPI同比增长6.9%,低于2月的8.5%。欧盟统计局最新数据显示,2月欧元区19国零售销售指数同比增速-0.7%,虽较1月小幅回升0.2个百分点,但已连续17个月处于负增长区间。

日本消费支出持续减少

日本总务省近日公布的2月家庭收支调查结果显示,两人以上家庭户均消费支出为279,868日元(约合人民币13400元),实际较上年同期减少了0.5%,连续12个月减少,可以看到物价持续高涨让人们的节约意愿升温。据日本经济产业省调整后数据,日本2月零售销售同比增长4.6%。1-2月,日本纺织服装零售额累计1.25万亿日元,同比下降6.2%。

从整体趋势看,今年一季度服装出口开局起势较稳,但当前服装出口行业依然承压,外部环境不确定性上升,外需恢复势头尚未企稳,行业仍需进一步加快转型升级和全球供应链布局,培育外贸发展新动能,实现国际市场份额的基本稳定。